Ekonomiškai stipriose valstybėse opcionai jau yra žinomi keletą dešimtmečių, tačiau Lietuvoje jie „įgauna pagreitį“ tik pastaruoju metu, kuomet po 2020 m. įsigaliojo gyventojų pajamų mokesčio (toliau – GPM) lengvata. Sodros lengvata buvo taikoma ir iki tol.

Remiantis LR Gyventojų pajamų mokesčio įstatymo (toliau – GPMĮ) 17 str. 1 d. 58 p., neapmokestinamosiomis pajamomis laikoma „darbuotojo pagal pasirinkimo sandorius iš darbdavio ar su juo susijusio asmens nauda, gauta įsigijus akcijų neatlygintinai ar už lengvatinę kainą, jeigu akcijos įsigyjamos ne anksčiau kaip po 3 metų nuo teisės į pasirinkimo sandorį suteikimo“. Identišką lengvatą Sodros įmokoms numato ir LR Valstybinio socialinio draudimo įstatymas, remiantis kuriuo socialinio draudimo įmokos neskaičiuojamos nuo „pagal pasirinkimo sandorius gaunamų akcijų, jeigu teisė į akcijas darbuotojams suteikiama ne anksčiau kaip po 3 metų“ (VSDĮ 11 str. 1 d. 25 p.).

Lengvatų esmė – jeigu tenkinamos privalomos lengvatos sąlygos, tai nauda, kurią gauna darbuotojas pagal opciono sutartį, neapsimokestina nei GPM, nei Sodros įmokomis.

Atkreiptinas dėmesys, jog, GPM požiūriu, lengvata bus taikoma tik toms opciono sutartims, kurios buvo sudarytos po 2020 m. vasario 1 d., todėl GPM lengvata realiai galima pasinaudoti tik 2023 m., suėjus 3 metams nuo sutarties pasirašymo.

Kas yra opcionai?

Darbuotojo opcionas (pasirinkimo sandoris) – darbuotojų motyvavimo priemonė, kai tarp darbuotojo ir darbdavio sudaroma sutartis, pagal kurią darbuotojui suteikiama teisė ateityje kažkuriuo metu už lengvatinę kainą įsigyti arba nemokamai gauti įmonės, kurioje jis dirba, akcijų.

Aukščiau aptartas apibrėžimas apibūdina „klasikines“ opciono sutartis. Praktikoje galima sutikti įvairesnių opciono variantų: darbdavys gali suteikti ne savo, bet asocijuotos įmonės akcijų, opciono sutartys gali būti sudaromos su investuotojais, valdybos nariais ir kt.. Šiame kontekste reiktų pastebėti, jog GPM ir Sodros įmokų lengvatos sietinos su „klasikinėmis“ opciono sutartimis, o tam tikrais atvejais ir kai nauda yra gaunama iš su darbdaviu susijusio asmens. Pažymėtina, kad toliau bus aptariami tik „klasikinių“ opcionų mokestiniai aspektai.

Sudarant opciono sutartį, darbdavys ir darbuotojas sulygsta, kokioms sąlygoms esant ateityje darbuotojas galės įsigyti akcijų už lengvatinę kainą/nemokamai.

Opciono turinys individualizuojamas priklausomai nuo darbuotojo pareigybės, kadangi sutartyje darbuotojui yra priskiriami individualūs, jo pareigybę atspindintys siektini rezultatai, pvz., kuomet opciono sutartis sudaroma su direktoriumi, jo darbo funkcijų sėkmė paprastai yra vertinama pagal įmonės, kuriai direktorius vadovauja, finansinius rodiklius.

Opcionų nauda ir minusai

Opcionų naudą trumpai galima apibūdinti sekančiai (žr. lentelę žemiau):

| NAUDA DARBDAVIUI | NAUDA DARBUOTOJUI |

|

„Auksiniai antrankiai“ darbuotojui |

Galimybė gauti įmonės akcijas už lengvatinę kainą arba nemokamai |

| Didesnis darbuotojų įsitraukimas, motyvacija ir atsakomybė | Didesnis „prisirišimas“ prie įmonės |

|

Galimybė pagerinti įmonės veiklos rezultatus |

„Geras jausmas“, kad taps įmonės savininku (nors ir nedideliu) |

|

Nei „šiandien“, nei „rytoj“ nereikia (arba reikia daug mažiau) lėšų skatinant darbuotojus premijomis, „gerovės“ paketais ir pan. |

|

| Mažesnės įmonės turi didesnes konkurencines galimybes prisitraukti „sunkiai įperkamus“ darbuotojus, o didesnės – išlaikyti jau esamus darbuotojus, kuriančius įmonei didelę pridėtinę vertę |

Opcionų neigiama pusė yra sietina su akcininkų struktūros pasikeitimais bei galima įtaka priimant akcininkų sprendimus. Dažnu atveju esami akcininkai paprastai nepraranda kontrolinio akcijų paketo, kadangi darbuotojui suteikiamas nereikšmingas akcijų kiekis, bet kiekvienas atvejis yra individualus.

Ar opcionai kiekvienam?

Vertinant opciono suteikimo galimybes, pirmiausia reikia atsižvelgti į ekonominę (verslo) tokio sandorio logiką: ar darbuotojui gali būti suteiktas toks ir tokio turinio opcionas?

Dažniausiai praktikoje pasitaikančius opciono suteikimo atvejus, ekonominės (verslo) logikos požiūriu, galima suskirstyti į dvi kategorijas:

- Naujai įsteigtų įmonių („start-up“) opcionai. Naujai įsteigtos įmonės paprastai negali pasiūlyti konkurencingų, rinkos sąlygas atitinkančių atlyginimų, todėl opcionai pasitelkiami kaip motyvavimo ir „priedo prie atlyginimo“ įrankis.

- Ilgai dirbančių įmonių, susiduriančių su problemomis išlaikyti tam tikros kategorijos darbuotojus, opcionai. Šiais atvejais opcionai pasitelkiami siekiu išvengti „proto nutekėjimo“, pristabdyti pridėtinė vertę kuriančių darbuotojų kaitos procesus.

LR Akcinių bendrovių įstatymo 47-1 str. 1 d. numato išimtį, kuomet opcionai negali būti sudaromi – „akcijos negali būti suteikiamos asmeniui, kuris yra bendrovės, patronuojančios ar dukterinės bendrovės akcininkas ir kuriam nuosavybės teise priklausančios akcijos suteikia 1/20 ar daugiau visų balsų“. Taigi, tais atvejais, kuomet darbuotojas jau turi 5 proc. darbdavio (ar su juo susijusios įmonės) akcijų opciono sutartis su tokiu darbuotoju negali būti sudaroma.

Tobulas, mokesčių požiūriu, „sumuštinis“

Būtinųjų sąlygų, jog opcionai nebūtų apmokestinami, sąrašas, atrodytų sekančiai:

- Darbuotojo ir darbdavio susitarimas. Susitarimas dėl opciono turi būti rašytinis, aiškus.

- Ekonominė sandorio logika. Įmonė turi gebėti pagrįsti, kodėl konkrečiam darbuotojui tokio turinio opcionas buvo pasiūlytas.

- Opciono realizavimo data. Opciono realizavimo data turi būti ne ankstesnė nei numatyta įstatymuose, t.y. turi praeiti bent 3 metai nuo opciono sutarties pasirašymo.

- Darbuotojas tampa realiu akcininku. Ši sąlyga reiškia, jog, sudarius opcioną, realiai, o ne fiktyviai buvo pasiekti šio instituto teisiniai tikslai, t.y. darbuotojas iš tiesų tapo akcininku su visomis iš to „išplaukančiomis“ teisinėmis pasekmėmis (darbuotojas gali balsuoti, yra laisvas spręsti, ar nori pasilikti akcininku, ar ne, ir su kuo ir kada nori sudaryti akcijų perleidimo sandorį ateityje ir pan.). Jeigu suėjus opciono realizavimo datai, vietoj akcijų darbuotojui pasiūloma piniginė kompensacija, piniginei išmokai mokesčių lengvatos nebūtų taikomos.

- Darbdavys ar su juo susijęs asmuo neatperka akcijų. Darbdaviui ar su juo susijusiam asmeniui atpirkus akcijas per sąlyginai trumpą laiką, egzistuotų rizika, kad mokesčių administratorius gali traktuoti, jog tikrasis opciono sudarymo tikslas buvo ne akcijų darbuotojui suteikimas, o piniginės kompensacijos išmokėjimas, todėl, taikant „turinio prieš formą“ principą, gali būti neleidžiama pasinaudoti opciono lengvata.

Laiko juosta

Mokesčių požiūriu yra svarbūs trys įvykiai:

- Opciono suteikimas;

- Opciono realizavimas;

- Akcijų pardavimas.

Tarp pirmo ir antrojo įvykio turi būti išlaikytas įstatyminis 3 m. laikotarpis.

Tarp antrojo ir trečiojo įvykio nėra numatyta apribojimų, praėjus kiek laiko darbuotojas gali realizuoti įgytas akcijas, tačiau, perleidus akcijas per santykinai trumpą laiką, darbdaviui ar su darbdaviu susijusiam asmeniui, kyla rizika, jog pasitelkus „turinio prieš formą“ principą bus neleista pasinaudoti mokestine lengvata.

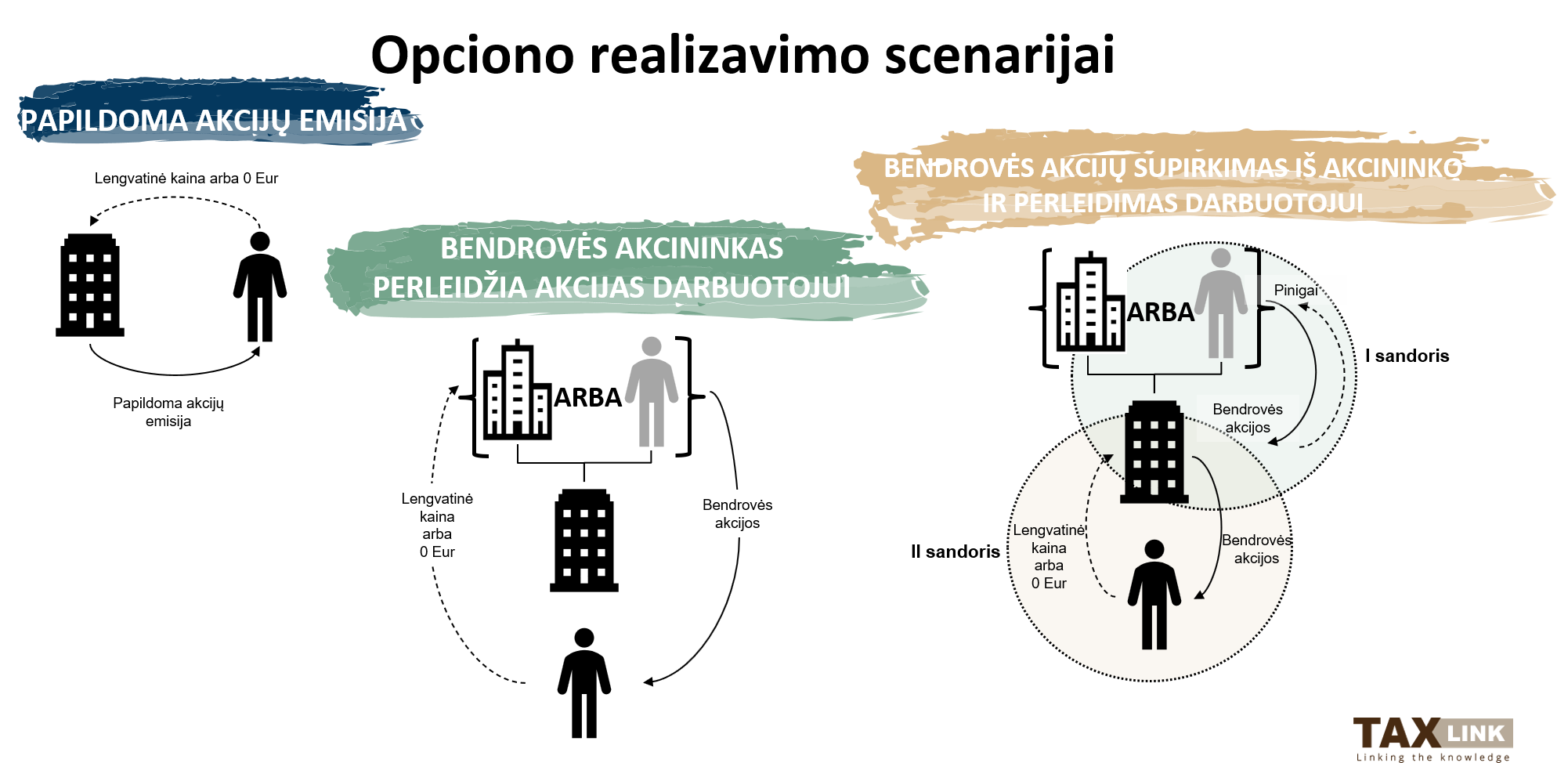

Opciono realizavimo scenarijai

Yra 3 galimos alternatyvos:

- Papildoma akcijų emisija;

- Bendrovės esami akcininkai perleidžia dalį akcijų darbuotojui;

- Bendrovė superka dalį akcijų iš esamų akcininkų ir jas perleidžia darbuotojui.

Kaip tai praktiškai atrodo?

Praktinis opciono pritaikymo pavyzdys: Darbdavys su direktoriumi 2021 m. pasirašo opciono sutartį, kad, jei 2022-2024 m. bus pasiekti tam tikri rezultatai, tai 2024 m. direktorius galės nusipirkti 100 vnt. (3 %) akcijų po 15 Eur/vnt. Direktorius 2024 m. įsigyja akcijas – nusiperka 100 vnt. (3 %) akcijų po 15 Eur/vnt., nors 2024 m. jų rinkos kaina yra 100 Eur/vnt. Kadangi direktorius akcijas galėjo įsigyti lengvatine kaina, direktorius gavo naudą – 8 500 Eur ir ši nauda neapmokestinama nei GPM, nei Sodros įmokomis. Jei direktorius nuspręstų parduoti akcijas rinkos kaina – jis galėtų uždirbti 8 500 Eur pelno, kuris jau būtų apmokestinamas GPM.

Remiantis, LR Vyriausybės 2003 m. sausio 29 nutarimo Nr. 133 „Dėl gyventojo ne individualios veiklos turto įsigijimo kainos nustatymo tam tikrais atvejais taisyklių patvirtinimo“ 10 p. „tais atvejais, kai darbuotojas įsigyja akcijų pagal pasirinkimo sandorius iš darbdavio ar su juo susijusio asmens ne anksčiau kaip po 3 metų nuo teisės į pasirinkimo sandorį suteikimo neatlygintinai, šių akcijų įsigijimo kaina yra 0 eurų, o įsigijus akcijas lengvatine kaina, akcijų įsigijimo kaina yra darbuotojo už akcijas sumokėta suma“.

Tai reiškia, jog visas darbuotojo gautas pelnas (skirtumas tarp akcijų pardavimo kainos ir faktiškai darbdaviui už opcioną sumokėtos sumos) akcijų perleidimo momentu būtų apmokestinimas GPM mokesčiu ir GPM lengvata iš tiesų veikia kaip GPM atidėjimas. Prievolės mokėti Sodros įmokų nuo darbuotojo gauto pelno neatsiras.

Aukštos rizikos atvejai

Galima išskirti šiuos aukštos rizikos opciono suteikimo atvejus:

- Akcijas iš darbuotojo per santykinai trumpą laiką nusiperka (atperka) Bendrovė (darbdavys) ar su juo susijęs asmuo;

- Verslo ekonominės logikos trūkumas;

- Darbuotojo teisės suvaržytos tokiu būdu, jog darbuotojas realiai netampa „faktiškuoju“ akcininku ir yra tik „formalus“ akcininkas.

Reziumė

Apibendrinus, galima išskirti šiuos esminius, su opcionais susijusius aspektus:

- Akcijų opcionai – patraukli priemonė be didelių piniginių lėšų pritraukti ir/ar išlaikyti didelę pridėtinę vertę kuriančius darbuotojus.

- Sodros lengvata – „tikra“ lengvata visuose etapuose.

- GPM lengvata opcionams– tik GPM atidėjimas iki to momento, kol akcijos bus parduotos.

- Darbdavio lygmenyje opcionai yra patrauklu, nes jokių mokesčių nėra – GPM našta tenka darbuotojui vėlesniame etape, kai jis kada nors ateityje akcijas parduos.